相続税改正への備えのススメ 平成27年(2015年)改正に向けて

平成25年度税制改正により相続税・贈与税の改正が行われることが確定しました(改正の適用は平成27年1月1日より)。

改正のポイントは以下の5つになります。

- 基礎控除の引下げ

- 相続税率の見直し

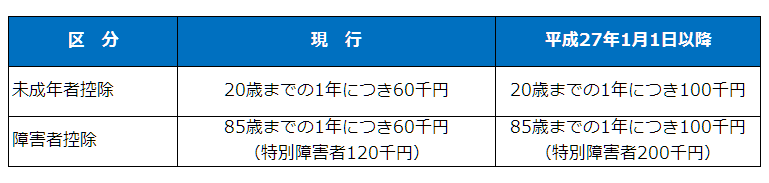

- 未成年者控除及び障害者控除の引上げ

- 特定居住用宅地等に係る特例の対象面積の拡充

- 特定居住用宅地と特定事業用宅地への小規模宅地等の特例の適用(完全併用)

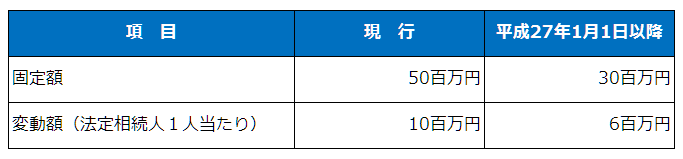

1. 基礎控除の引下げ

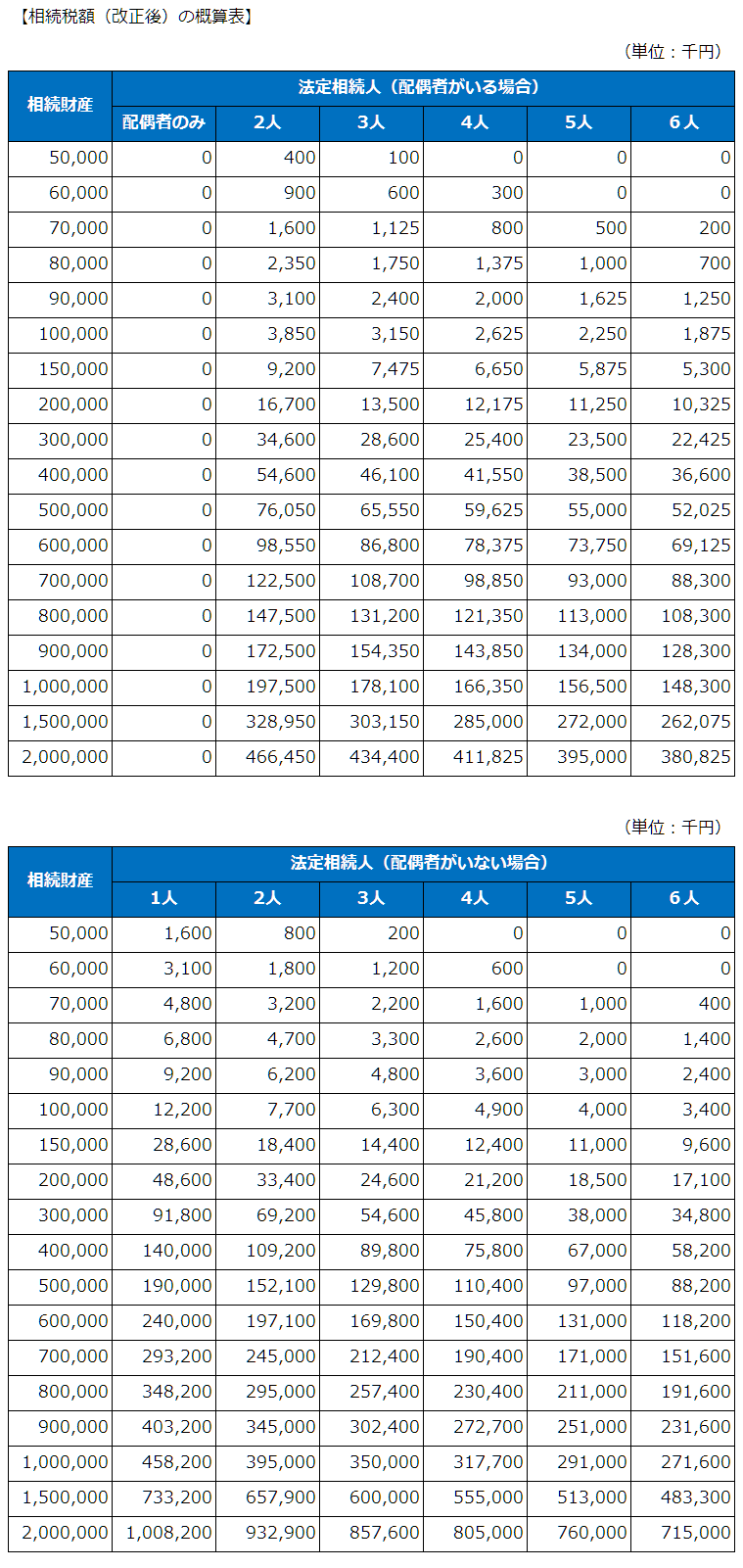

基礎控除の金額にどれくらいの影響がでるかは以下をご覧下さい。

改正後は基礎控除額が40%減ることになります。従来、基礎控除以下で相続税とは無縁であった方も平成27年からは相続税の申告が必要なケースが増えることになります。

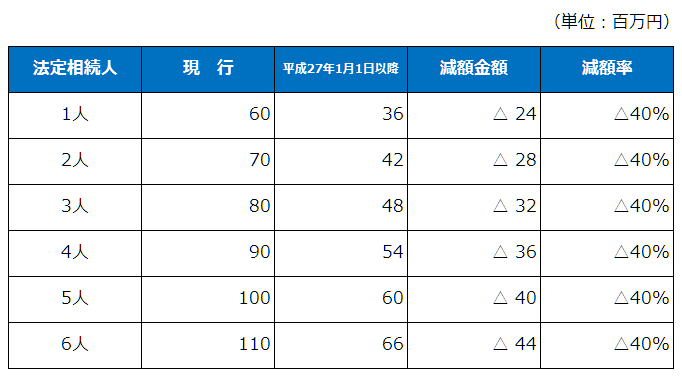

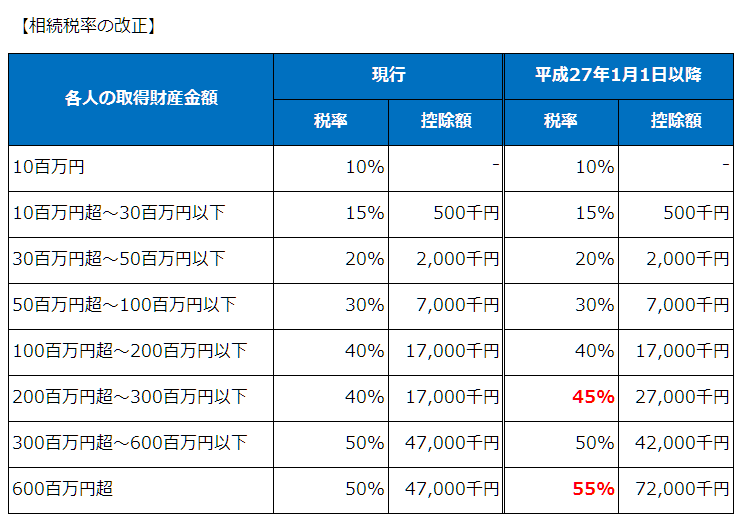

2. 相続税率の見直し

課税段階が増え、各相続人が取得する200百万円超の課税財産に関して、増税となります。上記の基礎控除の引下げに伴い課税財産も増加することになりますので、資産家の方は課税財産自体の増加と税率の引上げによる二重の負担増になることが予測されます。

3. 未成年者控除及び障害者控除の引上げ

4. 特定居住用宅地等に係る特例の対象面積の拡充

5. 特定居住用宅地と特定事業用宅地への小規模宅地等の特例の適用(完全併用)

特定居住用宅地と特定事業用宅地の両方を適用して宅地の評価減をする場合、調整計算を行いそれぞれの上限面積を使うことができませんでしたが、平成27年1月以降はそれぞれの上限面積を使用することができます(最大400㎡から730㎡)。両方を適用することにより、相続税評価額の引下げが図れるため、有効活用を検討されることを強くお勧め致します。

個々の状況により改正後は相続税が発生・増加するケースや相続税が逆に減少するケースもあります。基礎控除の引下げにより相続税が発生・増加する場合でも事前に適切な対策を取れば恐れることはありませんので、相続大増税という業者の言葉に踊らされず、改正による影響を把握するとともに相続税の対策を取られることをお勧めします。

当事務所では、相続対策のご相談、相続税の試算を無料で行っておりますので、お気軽にお問合せ下さい。

【関連コラム】