相続した空き家の売却に係る3,000万円控除

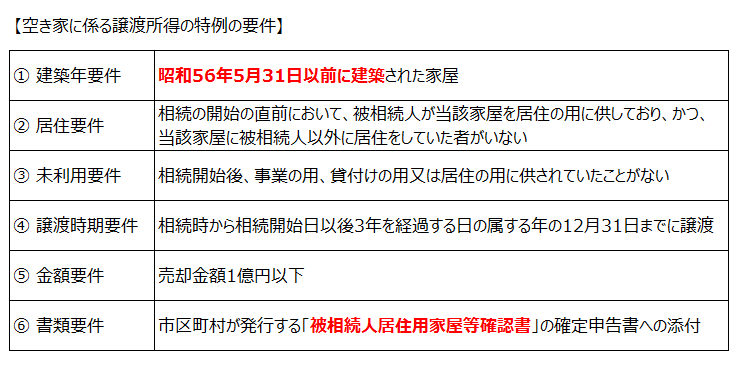

平成28年4月1日以降、相続した空き家とその敷地を売却して譲渡所得(利益)が出た場合、譲渡所得から3,000万円を控除できる措置が平成28年度税制改正により設けられました。ただし、空き家の譲渡であれば全て適用できるわけではなく、適用を受けるためには以下の要件を満たす必要があります。

1. 適用要件

家屋を譲渡する場合、耐震基準を満たしてから譲渡する必要があるため、耐震工事をしていない場合は耐震工事が必要になります。そのため、築年数の経過と買手の都合も考えると更地にして売却するケースが多いと考えられます。

なお、小規模宅地等の特例とは異なり、老人ホームに入居していた場合は、生活の本拠が家屋から老人ホームに移っているため、亡くなられた方の居住の用に供されていた家屋に該当せず特例の適用はできない点にご注意下さい。

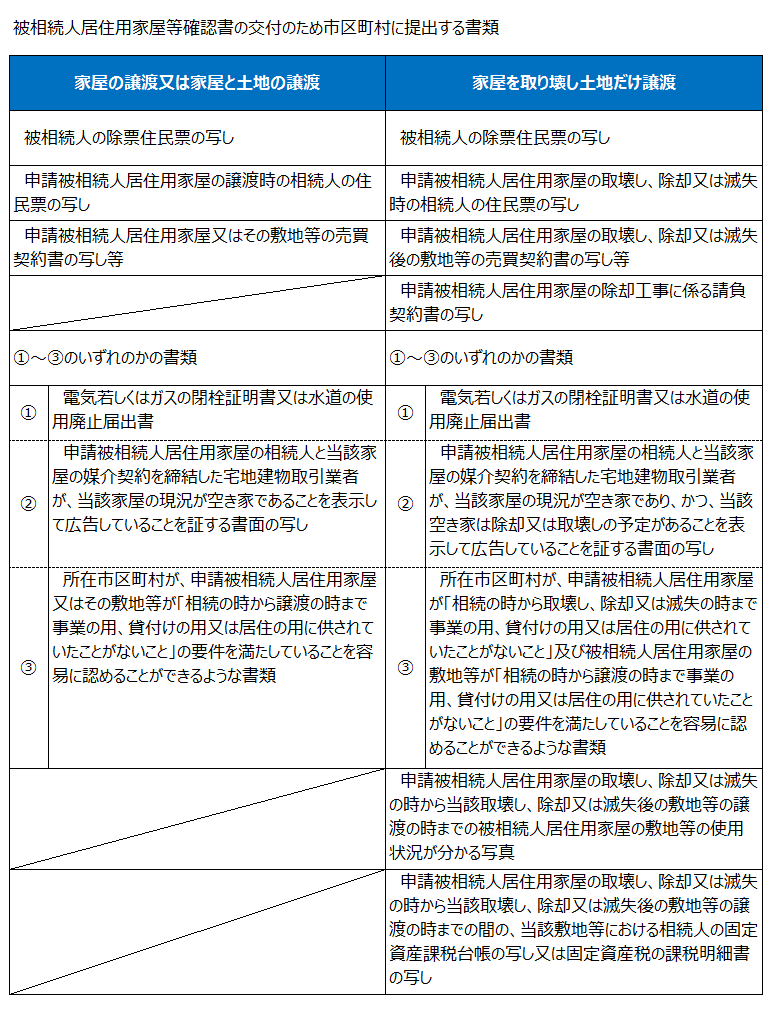

2. 確定申告の添付書類

確定申告書に譲渡所得の内訳書を添付するだけではなく、相続の時から譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと等を証明する「被相続人居住用家屋等確認書」の添付が必要となります(http://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000030.html)

「被相続人居住用家屋等確認書」は必要書類を添えて、空き家がある市区町村に申請を行います。申請に必要な添付書類には後から準備し難いものもあるため、事前に準備ができるよう必要書類の確認をしておくことが望まれます。