海外に住んでいる人への贈与・相続

ボーダレス社会になり、仕事や結婚等で海外に住んでいる親族がいらっしゃる方は多いと思います。このような場合、海外に住んでいる親族への贈与や相続はどのような関係になるのでしょうか。

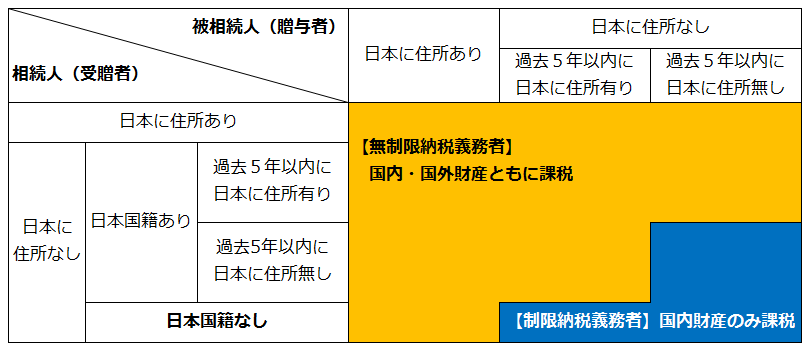

国境を跨いだ相続の場合、国際私法に従ってどちらの国の法律に準拠して相続手続きを行うかを判断します。日本の相続税法では、相続人は無制限納税義務者と制限納税義務者に分かれ、更に相続により取得した財産の所在地によって課税財産の範囲等が変わります。

海外にある財産に日本の贈与税・相続税が発生しない条件としては、下記のいずれかになります。

① 相続人(受贈者)が外国籍で海外の居住者である

② 相続人(受贈者)と被相続人(贈与者)の両者が、過去5年以内に日本に住所が無い

親族に外国籍の方がいれば、要件は明確であるため贈与も含めて相続税対策を行うことはハードルが低いと言えます。一方、相続人(受贈者)と被相続人(贈与者)の両者が日本国籍である場合は、過去5年以内に日本に「住所」が無いことが一人だけではなく、相続人(受贈者)と被相続人(贈与者)の両者が満たす必要があるため、ハードルは高くなります。

なお、この「住所」の概念は単に住居が海外にあるだけではなく、以下のような客観的事実に基づき総合的に判定されることになります。

① 住居(国内外での滞在日数、生活場所及び同所での生活状況)

② 職業(職業及び業務の内容・従事状況)

③ 国内における生計を一にする配偶者及びその他の親族の存在

④ 資産の所在場所

そのため、住民票を移して海外に住居を設けただけでは不十分であり、生活と仕事の拠点が日本に無いことを証明できるかが重要となりますが、海外の滞在日数については有名な武富士事件の最高裁判決により滞在日数が全期間の2/3以上であれば一時帰国も問題ないことが明らかになりましたので、条件を整えられる方であれば検討の余地は十分あります。

次に、国外財産について日本の贈与税・相続税が発生しない場合でも、贈与・相続を受けた海外の居住国や国外財産の所在地で贈与税・相続税が発生しないか確認する必要があります。

香港、シンガポール、オーストラリア、カナダ(カナダはみなし譲渡益に対する所得税の課税あり)等の贈与税・相続税とも発生しない国であれば問題はありませんが、贈与税・相続税がある国であればその国の税制による贈与税・相続税が発生するため留意が必要です。

例えば米国の場合、贈与税・相続税の納税義務者は贈与者・被相続人になり、贈与者・被相続人が米国非居住者でも、米国財産について米国の贈与税・相続税が発生(祖父や孫など一世代以上・以下の贈与・相続については、世代飛越移転税<Generation-Skipping Transfer Tax>が追加発生)する場合があります(日本は米国とだけ相続税・贈与税に係る租税条約を締結しているので日米相続税条約もチェックが必要)。