平成26年(2014年)度税制改正の概要

平成25年12月12日に平成26年度税制改正大綱が公表されました。

税制改正大綱案の内容の主な内容は以下のとおりです。

*平成27年度税制改正大綱の主な内容はこちらからご覧下さい。

1. 復興特別法人税の1年前倒し廃止

平成 26 年4月1日以後に開始する事業年度については、原則として復興特別法人税がかかりません。

ただし、平成 26 年4月1日以後に開始する事業年度であっても、事業年度変更などにより、その事業年度に、指定期間(平成24年4月1日から平成26年3月31日)内に最初に開始する事業年度開始の日から同日以後2年を経過する日までの期間内の日が含まれることとなる場合には、課税事業年度となります。

2.地方法人課税の見直し(平成26年10月1日以後開始事業年度より適用)

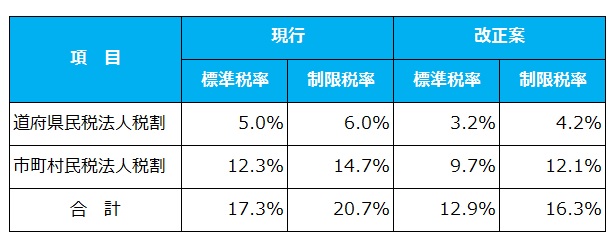

① 法人住民税法人税割の税率改正

② 地方法人税(仮称)の創設

基準法人税額に4.4%の税率を乗じて計算

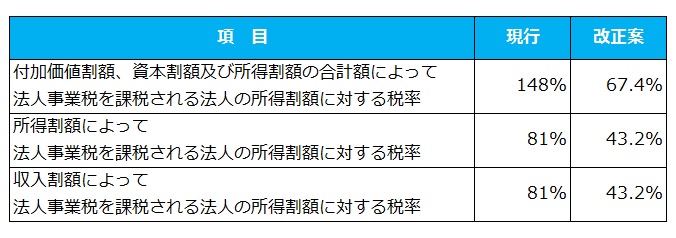

③ 地方法人特別税の税率の改正

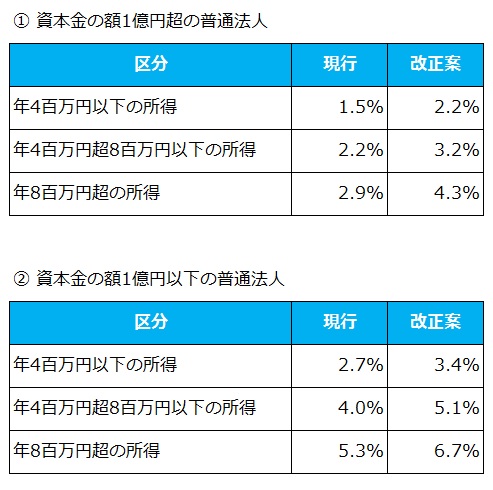

④ 法人事業税の税率の改正

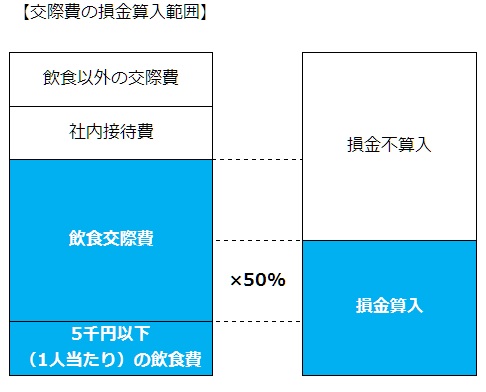

3. 交際費の損金不算入制度(延長+拡充)

飲食のために支出する交際費(社内接待費は除く)の50%を損金算入する制度が新設され、中小法人以外でも損金算入が可能となります。

中小法人に係る損金算入の特例(8百万円まで損金算入)は適用期限を2年延長し、中小法人は上記の飲食交際費の特例と既存の特例を選択適用することになります。

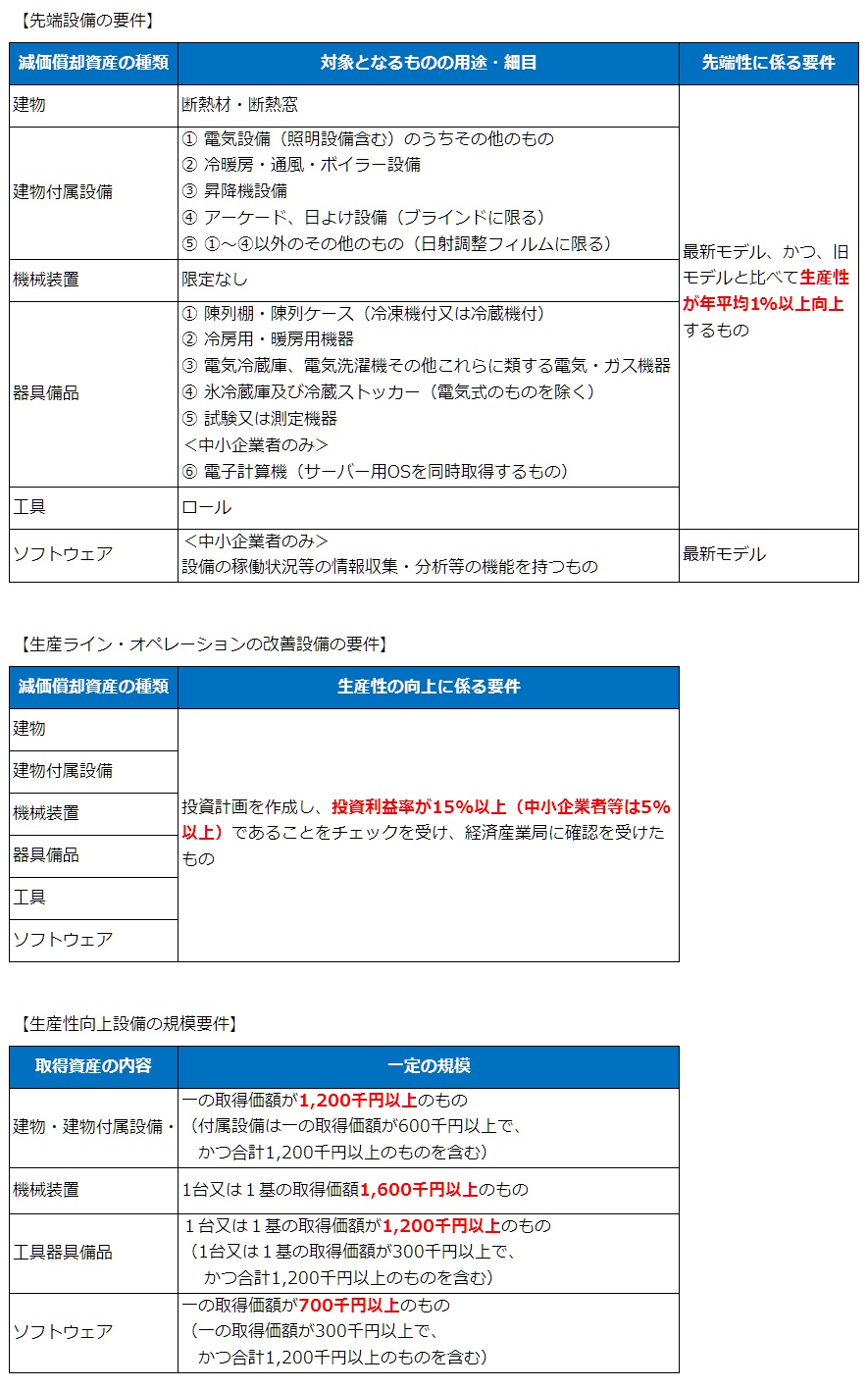

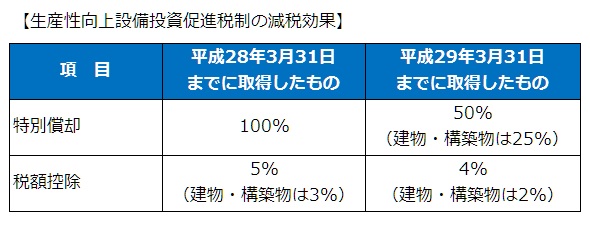

4. 生産性向上設備投資促進税制(新設)

対象:先端設備、生産ラインやオペレーションの改善に資する設備で一定規模以上のもの

適用期間:平成26年1月20日~平成29年3月31日

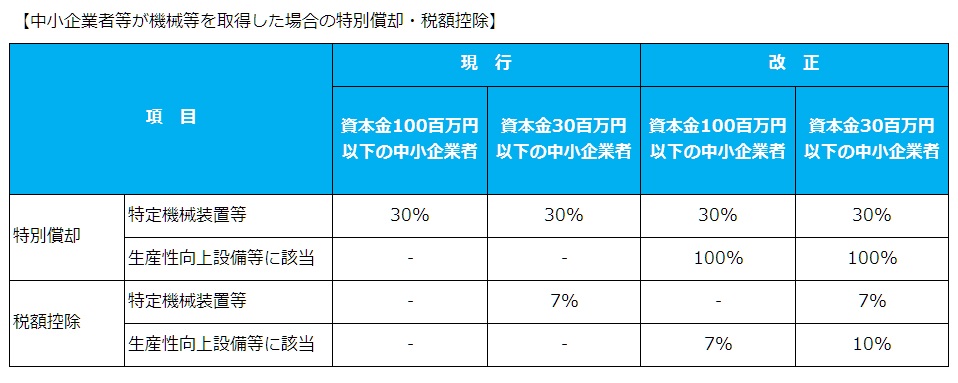

5. 中小企業投資促進税制(拡充+延長)

対象:資本金100百万円以下の中小企業者が以下の投資をした場合

・機械装置(1,600千円以上)

・工具器具備品(1,200千円以上の一定のもの)

・ソフトウェア(700千円以上の一定のもの)

適用期間:平成29年3月31日まで延長

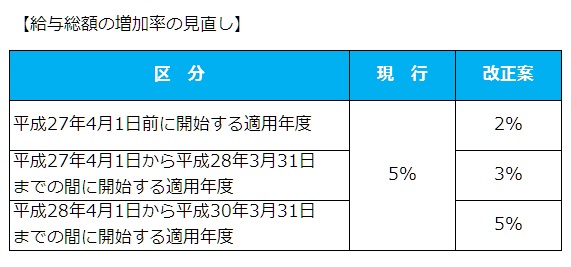

6. 所得拡大促進税制(拡充+延長)

平成25年度税制改正により雇用者支給等増加額の10%を税額控除(上限:法人税の10%、中小企業者等は法人税の20%)ができる制度ができましたが、適用条件が厳しいとの声を反映して要件の緩和が検討されています。

上記の①の適用要件を以下のよう緩和し、適用しやすいようにすることが検討されています。

また、平均給与等支給額、比較平均給与等支給額の計算基礎となる給与等は新入社員・退職者を除いた「継続雇用者」となります。

7. 研究開発税制(拡充+延長)

対象:「試験研究費の総額に係る税額控除制度」、「特別試験研究に係る税額控除制度」、「中小企業技術基盤強化税制」に上乗せされる「試験研究費の額が増加した場合等の税額控除制度」(増加型と高水準型)

減税効果:税額控除を5%から30%に引上げ

期間:平成29年3月31日まで延長

8. 既存建築物の耐震改修投資促進税制(新設)

対象:耐震診断結果の報告を行った事業者が、(平成26年4月1日から平成27年3月31日の間から)5年を経過する日までに耐震改修に伴い取得等をする建築物

減税効果:取得価額の25%の特別償却

9. 給与所得控除の見直し

15,000千円以上の給与収入に対する給与所得控除は平成24年税制改正で2,450千円に既に縮小されましたが、改正案では更に対象収入金額を引下げられることが検討されます。

10. ゴルフ会員権の譲渡損の損益通算の見直し

生活に通常必要でない資産の範囲に、主として趣味、娯楽、保養又は鑑賞の目的で所有する不動産以外の資産(ゴルフ会員権等)を加えることが検討されます(平成26年4月1日以後の譲渡より適用)。

改正が決定するとゴルフ会員権の譲渡損と他の所得との損益通算ができなくなります。

11. 税制非適格ストック・オプションを発行会社へ譲渡した場合の所得区分の見直し

税制非適格ストック・オプションは権利行使時に、権利行使時点の株価と権利利行使価額との差額が給与所得課税されるが、権利行使しないまま発行会社に譲渡し、給与所得を譲渡所得にする節税が行われていることから、発行会社に譲渡した場合、給与所得等として課税することが検討されています(平成26年4月1日以後に行う新株予約権の譲渡から適用)。

12. 同族会社が発行する社債利息の取扱いの見直し

平成25年度税制改正で、同族会社が発行する社債で同族会社の株主等が受取る利息は、平成28年平成28年1月1日以後に支払を受けるものは20%源泉分離課税の対象から外れ、雑所得になります。ただし、適用対象が平成28年1月1日以後に発行した社債であったため、制度の適用を逃れるため小人数私募債の発行が増加したことから、平成27年12月31日以前に発行されたものも適用対象とされることが検討されています。

13. 相続財産に係る譲渡所得の課税の特例(取得費加算)の見直し

現在は土地等の一部を譲渡した場合、譲渡した土地等を含む全ての土地等に対する相続税額を譲渡所得の取得費に加算できます。

これを土地等以外の資産と同様に取扱い、譲渡した土地等に対する相続税額を譲渡所得の取得費に加算することが検討されています(平成27年1月1日より)

14. 持分の定めのある医療法人に係る贈与税・相続税の納税猶予制度の創設

持分の定めるのある医療法人は、現行の贈与税・相続税の納税猶予制度の適用対象外でしたが、認定医療法人(仮称)であり、担保提供を条件として、移行計画(仮称)の期間満了まで納税を猶予することが検討されています。

* 認定医療法人は、認定制度の施行の日から3年以内に移行計画について厚生労働大臣の認定を受けた医療法人

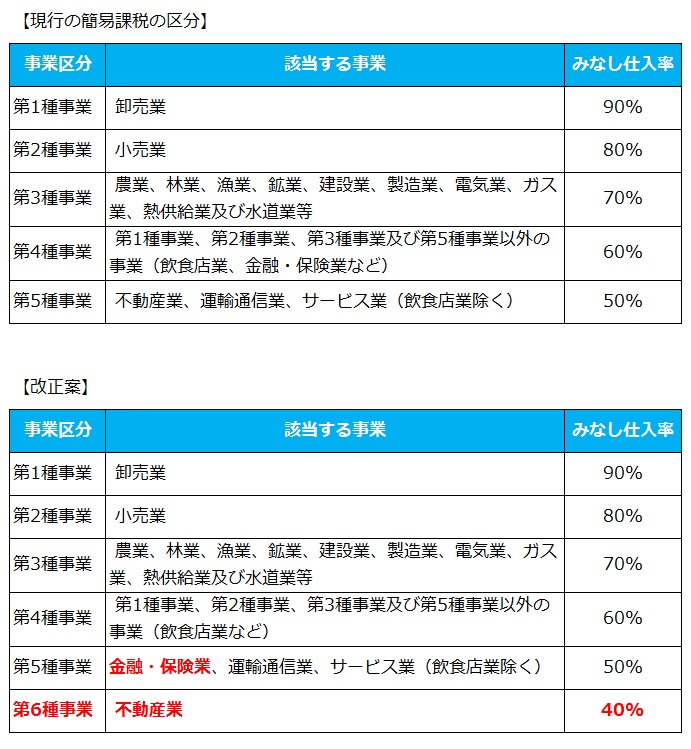

15. 消費税の簡易課税制度のみなし仕入率の見直し

金融・保険業と不動産業のみなし仕入率が引下げられます(平成27年4月1日以降)。

16. 国際課税原則の見直し

2010年に改訂されたOECDモデル租税条約に沿って、従来の総合主義から帰属主義に見直しを行う予定です(平成28年4月1日以後に開始する事業年分の法人税、平成29年分以後の所得税より適用)。

現在は国内に恒久的施設(PE)がある外国法人は、国内源泉所得の全てが合算され法人税の課税対象となりますが、帰属主義ではPEに帰属する国内源泉所得のみ対象となり、PE非帰属国内源泉所得は区分して課税されることになります。