マンション管理組合の申告と税金

Ⅰ. 管理組合の組織形態

マンション・団地の所有形態は「区分所有」となり、マンション・団地の購入者は区分所有者となります。マンション・団地は戸建てと異なり、専有部分(直接区分された部分)と共用部分(エントランス、廊下、エレベーター、給排水管、電気設備、空調設備等)とに分かれ、共有部分は区分所有者全員で維持管理をしていく必要があります。この管理をしていくための組織として、建物の区分所有等に関する法律に基づきマンション・団地の所有者で構成される組織が管理組合になります。

管理組合には2つの形態があり、法人格が無い組合形態(任意組合)と法人格がある組織形態(管理組合法人)に分かれますが、両者の大きな違いは、法人名で契約の締結や資産・権利の取得が行える点にあると言えます。

Ⅱ. 管理組合の税務

1. 法人税・住民税・事業税

① 課税対象の範囲

管理組合の本業である共済的事業(組合員から受入れた管理費・修繕積立金等により組合員に共通する利益を図るための事業)に関しては、共通費用を組合員が分担して負担することにすぎないため、非収益事業となり法人税は課税されませんが、それ以外の収益事業について法人税等が課税されます。

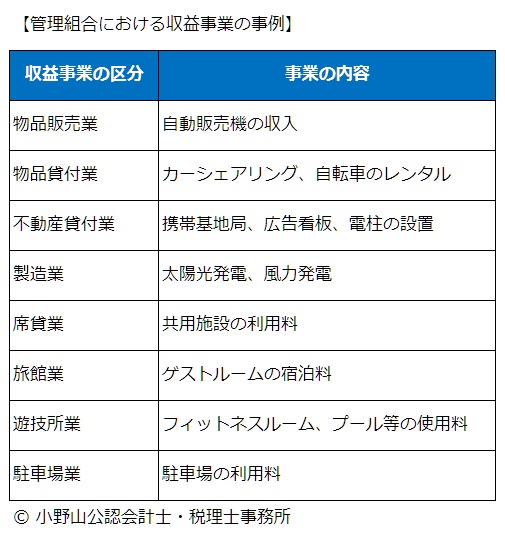

何が収益事業の対象になるのかという点に関しては、法人税法で規定されている34種類の事業(法人税法施行令第5条1項)に該当するもので、継続して事業場を設けて営まれるものが課税対象となりますますが(コラム 非営利型法人における収益事業の範囲)。

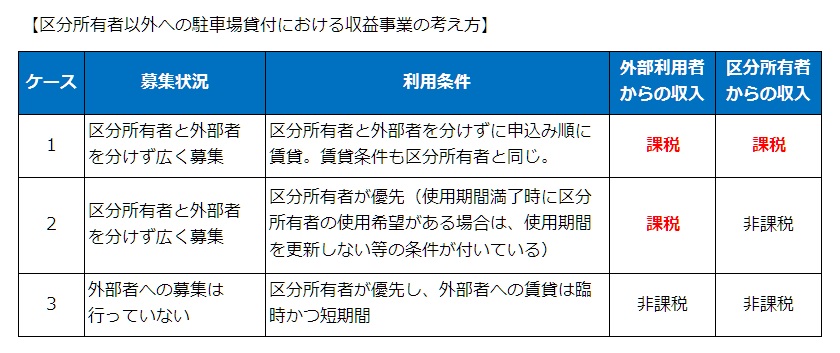

また、駐車場の利用料に関して、国税庁から平成24年2月3日に照会文書「マンション管理組合が区分所有者以外の者へのマンション駐車場の使用を認めた場合の収益事業の判定について」が出ており、共用施設の外部利用者がいる場合の考え方の指針が示されています。

本来、駐車場の利用料は課税対象となりますが、マンションの駐車場利用料は以下の理由から非課税とされています。

① マンション管理組合の組合員である区分所有者を対象とした共済的事業であること

② 駐車料金は区分所有者がマンションの附属施設である駐車場の敷地を特別に利用することによる「管理費の割増金」と考えられること

③ 駐車場の使用料収入は、区分所有者に分配されることなく、管理組合において駐車場の管理に要する費用を含めた管理費又は修繕積立金の一部に充当されること

ただし、区分所有者以外の利用者がいる場合は、照会文書に示されているとおり利用状況により課税の取扱いが異なるため注意が必要です。

上記のように利用状況により課税範囲が変わってくるため、ケース2にするつもりがケース1に該当することのないよう、規約や契約書を整備する必要があります。また、駐車場以外の共用施設の利用料も同様に判定することになると考えられます。

② 課税所得の計算

課税所得の計算は、以下のように行います。

利益(課税所得)=収益事業の収益-必要経費

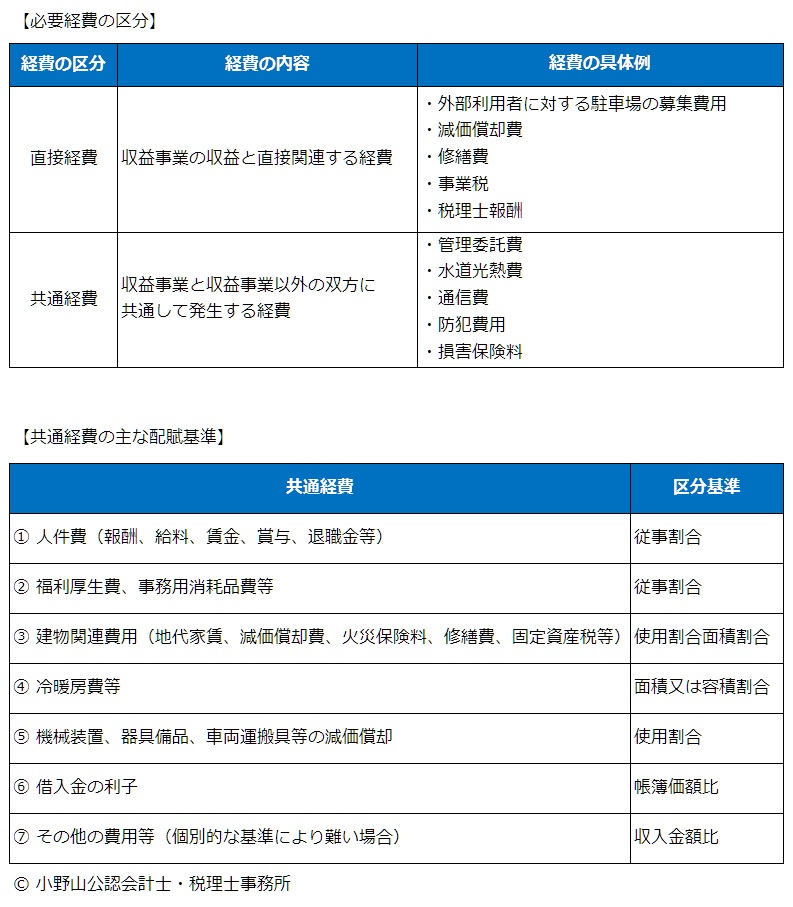

管理組合の課税計算で特徴的なものは、必要経費の計算にあります。

必要経費には直接経費と間接経費に分けられ、間接経費は収益事業と共済的事業に配賦を行い、収益事業部分に係るものだけ抽出する必要があります。特にマンション管理組合の収益事業に関連する経費は直接経費の割合が低く、共通経費の割合が高いことが多いため、どの経費をどのように配賦するかが重要になります。

また、収益事業がある場合は、収益事業の収益・費用を抽出する必要があるため、新たな科目コードを設けるか、部門を設けるなど申告に必要な情報を抽出できるようにしておく必要があります。

2. 消費税

消費税の課税対象は、以下の①~④の要件を満たす取引となっています。

① 国内において

② 事業者が事業として

③ 対価を得て行う

④ 資産の譲渡、資産の貸付及び役務の提供

マンション・団地の区分所有者から徴収する管理費については、「不課税」とされているため課税対象となりません。また、駐車場は区分所有者の所有する敷地の自己使用であるため、事業者が事業として対価を得て行う取引には該当しませんが、第三者貸付けの場合は消費税の課税対象となります。

なお、消費税の納税義務の判定は、基準期間(前々年度の事業年度)、又は、特定期間(前事業年度の開始後6ヵ月間)の課税収入で行い、基準期間の課税売上が10百万円を超えなければ納税義務はありません。

(関連コラム 一般社団法人・一般財団法人を含む非営利法人の消費税)

3. 収益事業の申告

収益事業を開始した際には、以下の書類の提出が必要になります。

① 収益事業開始届出書

② 青色申告の承認申請書

③ 申告期限の延長の特例の申請

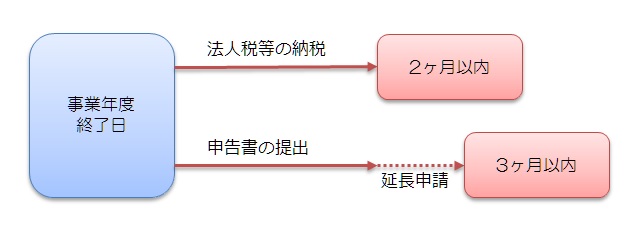

また、申告書の提出・納税の期限は以下の図のとおりとなります。

申告書は赤字であっても提出する必要があります。

なお、収益事業を以前から行っている場合は、税金の時効は5年(脱税の意図があるなど悪意の場合は7年)であることから過年度分も合わせて申告する必要があることにご留意下さい。

特に、今までは課税対象となる収入があっても税務署からのお尋ねが無かったため無申告で放置しているケースもあるかと思いますが、上記の照会文書が出てからマンション管理組合にも課税できるということが税務当局にも認知されることになり、税務署からのお尋ねによる指摘が増加しています。いままで無申告であれば、本来の納めるべき税金に加え、無申告加算税(5%~20%)を支払わなければならず、過去5年間に遡ったものを一度に支払わなければならないことがありますので、十分な注意が必要です。

マンション管理組合の税務申告は特殊なものもありますので、マンション管理会計に精通している専門家に依頼されることをお勧め致します。当事務所ではマンション管理組合の税務申告も取り扱っており、遠方のお客様でも資料のやり取りで申告を行えますのでお気軽にご相談下さい。